Des facteurs mondiaux extraordinaires continuent de modifier le paysage financier mondial, notamment les effets d'une pandémie qui ne se produit qu'une fois par siècle, l'instabilité et l'incertitude liées au conflit européen, et les poussées d'inflation jamais vues depuis des décennies, pour ne citer qu'un peu. Dans ce contexte, les gestionnaires d'actifs sont confrontés à des défis plus importants pour identifier les thèmes véritablement porteurs de changements majeurs et durables au sein de leur industrie.

Quels sont les grands thèmes actuels de la gestion d'actifs qui s'avéreront les plus durables et les plus percutants dans les années à venir ? Et parmi ceux-ci, lesquels auront le plus besoin de ressources et d'actions ? Tous les managers doivent poser ces questions à intervalles fréquents. Bien que chaque réponse potentielle soit imprévisible, l'examen des thèmes auxquels les gestionnaires d'actifs du monde entier accordent la priorité pour conserver ou acquérir des avantages concurrentiels peut fournir des indices essentiels.

Améliorer l'efficacité et stimuler la croissance

"Nous voyons principalement les gestionnaires d'actifs se concentrer sur trois thèmes clés : les économies de coûts et l'efficacité, les capacités de données et les nouveaux produits et canaux de distribution", déclare Jon Mann, responsable mondial du segment Banques, courtiers et assurances au sein de BNY Mellon Asset Servicing. Il note qu'un nombre croissant de sociétés de gestion d'actifs donnent la priorité aux initiatives qui réduiront les coûts et rationaliseront les processus, généreront de nouveaux produits et opportunités de revenus et augmenteront leur clientèle. Pour atteindre ces objectifs, ajoute-t-il, ils tirent parti des technologies de pointe, augmentent l'externalisation et procèdent à des consolidations et acquisitions stratégiques.

Thème 1 : Tirer parti de la technologie pour réduire les coûts et ajouter des capacités

Alors que la pression sur les frais se poursuit et que le paysage concurrentiel s'intensifie, les gestionnaires d'actifs cherchent avec impatience à stimuler la croissance en réduisant les coûts et en développant leurs capacités, déclare Mann. Heureusement, la technologie offre des avantages sans précédent pour atteindre ces deux objectifs. Les progrès récents de la puissance de calcul de la science des données, de la découverte d'informations et de la modélisation via l'intelligence artificielle permettent aux entreprises de trouver de nouveaux moyens rentables d'accroître l'efficacité et d'ajouter de la valeur. Alors que d'autres entreprises prennent note et intègrent des innovations similaires, les modèles commerciaux et les attentes des clients élèvent la barre concurrentielle dans l'industrie de la gestion d'actifs.

"Les sociétés de gestion d'actifs qui privilégient les volumes élevés/les prix les plus bas, telles que celles qui proposent des ETF et tous les produits nécessitant une échelle, chercheront à créer des gains d'efficacité et d'échelle", prédit Mann. "D'un autre côté, les entreprises axées sur les alternatives cherchent à acquérir la capacité d'établir une différenciation dans leurs offres, dans des domaines impliquant la gestion des risques, les quants ou d'autres permutations intéressantes dans la façon dont elles font ce qu'elles font. BNY Mellon a également connu une vague assez importante d'activités de fusions et acquisitions et un boom de l'externalisation des technologies financières, et nous nous attendons à ce que ces tendances se poursuivent. »

Thème 2 : La technologie d'externalisation doit renforcer les capacités de données

Alors que la collecte et l'utilisation efficaces des données constituent depuis longtemps un domaine concurrentiel essentiel pour les gestionnaires d'actifs, l'accélération généralisée de la transformation numérique stimulée par la pandémie a rapidement soulevé normes à travers l'industrie - laissant de nombreuses entreprises aux prises avec des systèmes obsolètes qui ne peuvent plus répondre aux besoins quotidiens.

Pour éviter ce sort, les gestionnaires d'actifs qui avaient longtemps retardé les mises à niveau technologiques complètes vont maintenant de l'avant avec ces initiatives pour acquérir des capacités de données de pointe et rester compétitifs. Mais au lieu de s'appuyer sur des équipes et des ressources internes, explique Mann, les entreprises font de plus en plus appel à des prestataires de services dotés d'une expertise spécialisée pour les aider dans ces transformations technologiques. »

"Les gestionnaires d'actifs reconnaissent que les données sont le fil conducteur entre le front, le middle et le back office, et ils doivent exploiter la technologie numérique pour prendre en charge un modèle de croissance agile et centré sur les données", note Mann. Dans une étude récente menée par BNY Mellon, intitulée Gestion d'actifs : la transformation est déjà là, une enquête menée auprès de plus de 200 gestionnaires d'actifs dans le monde a révélé que 96 % d'entre eux utilisent actuellement des technologies de cloud computing dans leurs bureaux front-to-back, et 67 % s'attendent à accroître leur dépendance à l'égard des principaux fournisseurs de services financiers d'ici 2024.

"Cela nous indique que la transformation du cloud est déjà bien engagée dans l'ensemble du secteur et que plus de la moitié des gestionnaires d'actifs s'appuieront sur des fournisseurs externalisés pour l'expansion des capacités afin de répondre aux besoins croissants", explique Mann. En ce qui concerne les domaines spécifiques dans lesquels les gestionnaires d'actifs ont l'intention de tirer parti de cette expertise externe, presque tous les répondants à l'enquête (97 %) déclarent qu'ils l'appliqueraient à l'infrastructure de gestion des données, suivi par les besoins de back-office (90 %), l'exploitation des données (78 %). , les processus de middle-office (61%) et les activités de front-office (41%).

Thème 3 : Attirer les investisseurs particuliers avec de nouveaux produits et une distribution directe aux consommateurs

Plusieurs facteurs poussent les gestionnaires d'actifs à introduire de nouveaux produits et services à la clientèle. Premièrement, les avancées technologiques en science des données ouvrent de nouvelles possibilités dans la sélection des actions, la gestion de portefeuille, la modélisation des risques et d'autres tâches fondamentales. En outre, les gestionnaires d'actifs réagissent à la « révolution de la vente au détail » en cours en créant de nouveaux produits pour les investisseurs privés, ce qui stimule également le développement de produits pour les clients institutionnels traditionnels.

"La technologie crée des opportunités, en termes d'utilisation pour créer de nouveaux produits et permettre l'accès à des produits nouveaux et plus complexes, offrant beaucoup plus de transparence à l'investisseur final", déclare Mann. Ces produits comprennent des fonds d'investissement alternatifs qui peuvent être vendus à des investisseurs de détail – comme le Fonds européen d'investissement à long terme (ELTIF), pour un exemple frappant.

"Avec davantage d'investisseurs particuliers, les investissements augmentent, mais avec des montants inférieurs et une demande accrue de transparence et d'informations", poursuit Mann, notant que BNY Mellon Asset Servicing s'engage à aider les gestionnaires d'actifs à naviguer sur ce nouveau terrain pour atteindre leurs objectifs les plus urgents. objectifs. "Nous faisons partie de cet écosystème et nous connectons les acheteurs et les vendeurs, en fournissant une plate-forme numérique qui relie tous les processus et activités, d'avant en arrière, ce qui nous permet de coordonner et de faciliter tous les besoins des clients."

Alors que les investisseurs s'attendent de plus en plus à ce que les gestionnaires d'actifs proposent une gamme de services toujours plus large, ainsi qu'une innovation continue, les gestionnaires d'actifs savent qu'ils doivent répondre à ces attentes pour survivre. Dans l'enquête BNY Mellon, 43 % des personnes interrogées déclarent que la restructuration et la rationalisation de leurs offres de produits font partie de leurs principales priorités stratégiques.

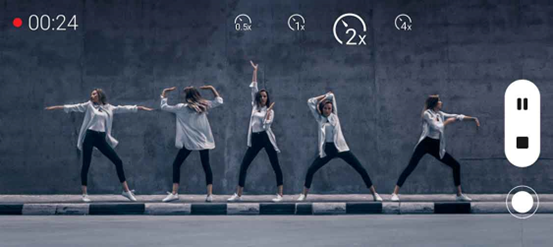

En outre, les normes de distribution évoluent, car les améliorations constantes de la technologie numérique et mobile permettent aux clients d'accéder plus facilement aux produits nouveaux et existants. "La distribution directe en ligne à l'aide de smartphones est la voie à suivre, car c'est ce qu'attend la prochaine génération", explique Mann. « Les nouvelles technologies changent la façon dont les gestionnaires d'actifs distribuent et étendent leur part de marché en proposant des solutions innovantes, personnalisables et évolutives. Pour mieux capter la base croissante d'investisseurs de détail, ils doivent repenser leur modèle de distribution pour inclure un accès direct aux consommateurs. »

Dans l'enquête de BNY Mellon, 80 % des gestionnaires d'actifs déclarent s'attendre à une croissance de la distribution directe aux consommateurs d'ici 2024 (100 % notant qu'ils distribuent actuellement leurs produits via des plateformes de fonds). Sans surprise, 64 % disent attendre des fournisseurs de services qu'ils offrent un soutien à la distribution, leur permettant d'utiliser une expertise externalisée pour acquérir également ces capacités essentielles.

Regard vers l'avenir

Les gestionnaires d'actifs qui adoptent le plus efficacement ces trois thèmes macroéconomiques avec des stratégies globales et synergiques devraient gagner des parts de marché considérables dans les années à venir, et de nouveaux leaders pourraient émerger. Cependant, les entreprises qui ne parviennent pas à tirer parti des opportunités opportunes que ces tendances offrent, ou qui ne réussissent pas à gérer leurs risques, peuvent tomber irrévocablement derrière leurs pairs qui ont mieux compris les impacts de l'évolution rapide en cours sur l'industrie.

En savoir plus sur les avantages concurrentiels vitaux que les services de pointe apportent à la gestion des actifs.

Avis de non-responsabilité

BNY Mellon est la marque commerciale de The Bank of New York Mellon Corporation et peut être utilisée pour faire référence à la société dans son ensemble et/ou à ses diverses filiales en général. Ce matériel ne constitue en aucun cas une recommandation de BNY Mellon. Les informations contenues dans le présent document ne sont pas destinées à fournir des conseils fiscaux, juridiques, d'investissement, comptables, financiers ou autres professionnels sur quelque sujet que ce soit, et ne doivent pas être utilisées ou invoquées comme telles. Les opinions exprimées dans ce document sont celles des contributeurs et pas nécessairement celles de BNY Mellon. BNY Mellon n'a pas vérifié de manière indépendante les informations contenues dans ce document et ne fait aucune déclaration quant à l'exactitude, l'exhaustivité, l'actualité, la qualité marchande ou l'adéquation à un usage spécifique des informations fournies dans ce document. BNY Mellon n'assume aucune responsabilité directe ou consécutive pour toute erreur ou confiance dans ce matériel.

BNY Mellon ne sera pas responsable de la mise à jour des informations contenues dans ce document et les opinions et informations contenues dans ce document sont susceptibles d'être modifiées sans préavis.

BNY Mellon n'assume aucune responsabilité directe ou consécutive pour toute erreur ou confiance dans ce matériel. Ce matériel ne peut être reproduit ou diffusé sous quelque forme que ce soit sans l'autorisation écrite préalable de BNY Mellon. Les marques, logos et autres marques de propriété intellectuelle appartiennent à leurs propriétaires respectifs.

© 2022 Banque de New York Mellon Corporation. Tous les droits sont réservés.