Le fabricant de puces Intel Corporation devrait afficher de faibles résultats aujourd'hui en raison de la pénurie continue de puces et de la forte concurrence de son plus petit rival, Advanced Micro Devices, Inc (AMD). Intel, qui devrait également partager bientôt plus de détails sur sa poussée dans la fabrication de puces sous contrat, a publié des prévisions de bénéfices de 17,8 milliards de dollars pour son deuxième trimestre, ou le trimestre qui s'est terminé en juin. Dans un rapport qui cite des analystes interrogés par FactSet,

Le journal de Wall Street

estime que la société respectera ces prévisions et affichera un bénéfice net de 4,2 milliards de dollars pour marquer une baisse d'environ 1 milliard de dollars d'une année sur l'autre.

Intel publiera un chiffre d'affaires du deuxième trimestre 2021 conforme aux prévisions de bénéfices fournies au premier trimestre

En plus de signaler une baisse potentielle de ses bénéfices, The Journal estime également qu'Intel a connu une baisse des ventes de ses centres de données au cours du deuxième trimestre. Les raisons de ce déficit incluent une baisse de la demande huée pour les produits observée au lendemain de la pandémie en cours et une concurrence plus forte du principal rival d'Intel, AMD.

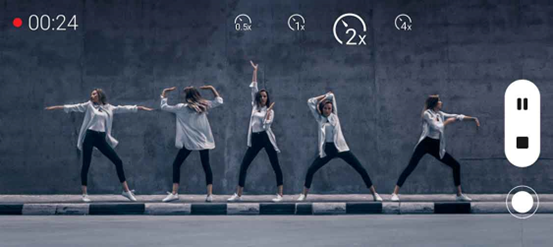

Technologie AMD 3D V-Cache en développement depuis des années, vue dans l'échantillon Ryzen 9 5950X

AMD fait également l'objet d'une note d'analyste publiée par l'analyste de Citigroup Christopher Danely. Danely pense que la rude concurrence d'AMD se traduira par des perspectives faibles pour Intel. UNE

sommaire

de sa note partagée par ThyFly se lit comme suit :

Les prévisions d'Intel pour son deuxième trimestre 2021 ont été fournies à la fin des résultats financiers du premier trimestre.

Les 17,8 milliards de dollars de ventes ou de revenus nets que les analystes interrogés par FactSet s'attendent à ce qu'Intel publie soient conformes aux prévisions de la soc

iété pour le trimestre précédent. Dans son rapport sur les résultats du premier trimestre, le géant des puces de Santa Clara avait indiqué qu'il prévoyait de gagner 17,8 milliards de dollars de revenus non conformes aux PCGR. Les estimations des analystes sont également généralement non conformes aux PCGR. Le Journal a ajouté que les analystes pensent également qu'Intel publiera un bénéfice ou un bénéfice net de 4,2 milliards de dollars, ce qui marque une forte baisse par rapport au chiffre de 5,1 milliards de dollars du trimestre de l'année dernière. Les analystes interrogés parYahoo finance

ont également une estimation de revenus moyenne de 17,8 milliards de dollars avec une estimation basse de 17,4 milliards de dollars.

Le principal désavantage concurrentiel auquel Intel est actuellement confronté est son incapacité à produire des processeurs fabriqués à l'aide de technologies de fabrication de pointe. Son seul rival sur le marché des microprocesseurs x86, AMD, est perçu comme ayant un avantage sur ce front car il s'approvisionne en produits auprès de la Taiwan Semiconductor Manufacturing Company (TSMC). Le dernier processus de TSMC pour les produits informatiques personnels est son nœud 7 nm, qui est également considéré par beaucoup comme étant technologiquement inférieur au nœud 7 nm d'Intel.

Cependant, Intel n'a pas encore commencé la production en série de ses processeurs 7 nm, qui seront largement fabriqués à l'aide de la lithographie ultraviolette extrême (EUV). Alors que tous les semi-conducteurs fabriqués en dessous de 10 nm utilisent l'EUV, les fabricants de puces diffèrent dans la mesure dans laquelle ils utilisent la lumière de faible longueur d'onde. Une utilisation plus élevée réduit la complexité de fabrication mais nécessite plus de temps à maîtriser, et une utilisation plus faible entraîne des inconvénients technologiques.