РАУНД РОК, Тексас, 20 декември 2021 г. /PRNewswire/ – Dell Technologies Inc. (NYSE: DELL) обявява ценовите условия на обявените по-рано парични търгове (наричани заедно „Оферти“) от Dell Inc. , негово изцяло притежавано дъщерно дружество („Dell“). Dell очаква да приеме за закупуване $1,200,000,000 обща главница на 8,350% първостепенни облигации, дължими през 2046 г. и $500,350,000 обща главница на 8,100% първостепенни облигации, дължими през 2036 г., които са били валидно търгувани и не са валидно изтеглени на или преди Крайния срок за ранен търг, посочен по-долу (с изключение на начислени и неплатени лихви към, но без да се включва приложимата дата на сетълмент и с изключение на такси и разходи, свързани с Офертите) от регистрираните притежатели (наричани заедно „Притежателите“). Условията, при които ще бъде направена такава покупка, включително предварително обявената изменена горна граница на търга от $1 200,0 милиона като обща сума на главницата по отношение на 8,350% първостепенни облигации с падеж през 2046 г. („Изменената горна граница на търга“) и предварително обявената изменена максимална сума на търга от $2 850,0 милиона („Изменената максимална сума на търга“) и редът на приоритет („Нивата на приоритет на приемане“), които са посочени в таблицата по-долу, са описани в Офертата за покупка от 6 декември 2021 г., както е изменена или допълнена ("Оферта за покупка").

„Общото възнаграждение“ за всяка серия на главница от $1000 на дълговите ценни книжа, идентифицирани в таблицата по-долу (общо наричани „Ценни книжа“ и всяка от тях наричана „серия“ от Ценни книжа), валидно търгувани и приети за покупката съгласно Офертите беше определена чрез позоваване на приложимия фиксиран спред върху доходността до падежа въз основа на цената от страна на офертата на приложимата ценна книга на САЩ, във всеки случай, както е посочено в таблицата по-долу, и се изплаща на Притежателите на Ценни книжа, които са направили валиден търг и не са изтеглили валидно своите Ценни книжа в или преди 17:00 ч., време в Ню Йорк, на 17 декември 2021 г. („Краен срок за ранен търг“) и чиито Ценни книжа са приети за покупка от Dell. Референтните доходи (както са определени в съответствие с Офертата за закупуване), посочени в таблицата, са определени в 10:00 ч., нюйоркско време, днес, 20 декември 2021 г., от дилърските мениджъри, които са посочени по-долу. Общото възнаграждение за всяка серия Ценни книжа включва премия за ранен търг от $50,00 на $1000 главница на Ценни книжа, валидно търгувани и невалидно изтеглени от такива Притежатели и приети за покупка от Dell.

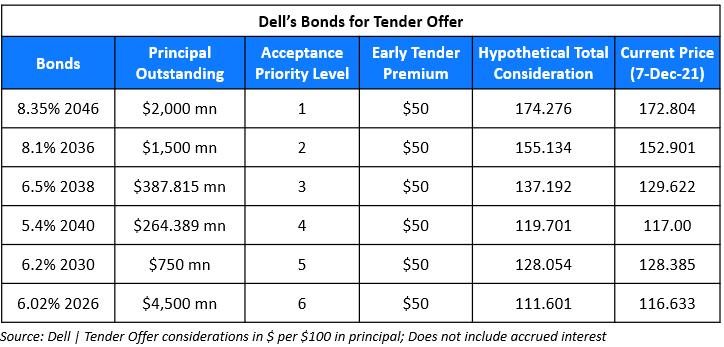

Следната таблица посочва определена информация относно ценните книжа и офертите:

Заглавие на сигурността | Емитент(и) | CUSIP номера | Изменена граница на търга(1) (в милиони) | AcceptancePriorityLevel | Справка U.S.TreasurySecurity | Референтен добив | FixedSpread(базисни точки) | Общо разглеждане(2)(3) | AggregatePrincipalAmountTendered(4) | Съвкупна главница, която се очаква да бъде приета за покупка |

8,350% Старши облигации с падеж 2046* | Dell International L.L.C и EMC Corporation | 24703TAK2 144A: 25272KAR4 Рег. S: U2526DAF6 | $1200,0 | 1 | 2,000% UST дължими на 15 август 2051 г. | 1,850% | +190 | $1724,97 | $1,594,768,000 | $1 200 000 000 |

8,100% Старши облигации с падеж 2036 г.* | Dell International L.L.C и EMC Corporation | 24703TAJ5 144A: 25272KAN3 Рег. S: U2526DAE9 | Няма | 2 | 1,375% UST с падеж 15 ноември 2031 г. | 1,400% | +175 | $1558,98 | $1,089,875,000 | $500,350,000 |

6,500% старши облигации с падеж 2038 г. | Dell Inc. | 24702RAF8 | Няма | 3 |

Няма | Няма | Няма | Няма | Няма | N/A(5) |

5,400% старши облигации с падеж 2040 г. | Dell Inc. | 24702RAM3 | Няма | 4 | Няма | Няма | Няма | Няма | Няма | N/A(5) |

6,200% старши облигации с падеж 2030 г.* | Dell International L.L.C и EMC Corporation | 24703TAH9 144A: 24703DBD2 Рег. S: U24724AP8 | Няма | 5 | Няма | Няма | Няма | Няма | Няма | N/A(5) |

6,020% Старши облигации с падеж 2026 г.* | Dell International L.L.C и EMC Corporation | 24703TAD8 144A: 25272KAK9 Рег. S: U2526DAD1 | Няма | 6 | Няма | Няма | Няма | Няма | Няма | N/A(5) |

| < p>(1) | Измененият таван на търга представлява максималната обща сума на главницата на такава серия ценни книжа, които ще бъдат закупени. Компанията си запазва правото, но не е задължена, да увеличава, намалява или премахва изменените Ограничение на търга без удължаване на Крайния срок за ранен търг или Крайния срок за оттегляне (както е определено по-долу), предмет на приложимото законодателство. |

(2) | Включва премията за ранен търг. |

(3) | На $1000 главница на Ценните книжа, които са търгувани и приети за покупка. |

(4) | На ранния краен срок за търг. |

(5) | Общата покупна цена, необходима за приемане на всички ценни книжа с приоритетни нива на приемане 1 и 2, които са били валидно търгувани и не са били валидно изтеглени до Крайния срок за ранен търг, надвишава изменената максимална търгова сума. Поради това Dell не очаква да приеме за закупуване никакви търгове на ценни книжа с нива на приоритет на приемане от 3 до 6. |

* | Означава поредица от Ценни книжа, за които Общото възнаграждение се определя, като се вземе предвид датата на изплащане, вместо датата на падежа, на такива Ценни книжа в съответствие със стандартната пазарна практика. |

Всички плащания за ценни книжа, закупени във връзка с крайния срок за ранен търг, ще включват също натрупана и неплатена лихва върху главницата на закупените ценни книжа от последната лихва дата на плащане, приложима за съответната серия Ценни книжа до, но не включително, датата на ранен сетълмент, която се очаква да настъпи на 21 декември 2021 г.

Както е описано в Офертата за закупуване, Ценни книжа, валидно търгувани и невалидно изтеглени на или преди Крайния срок за ранен търг, ще бъдат приети за закупуване с предимство пред други Ценни книжа, валидно търгувани след Крайния срок за ранен търг, дори ако такива Ценни книжа са валидно търгувани след Крайния срок за ранен търг Крайният срок за ранен търг имат по-високо ниво на приоритет на приемане от ценните книжа, валидно търгувани на или преди Крайния срок за ранния търг. Въпреки че срокът на Офертите е планиран да изтече в 23:59 ч., нюйоркско време, на 4 януари 2022 г., тъй като общата покупна цена, необходима за приемане на всички Ценни книжа, валидно търгувани и невалидно оттеглени до Крайния срок за ранен търг, надвишава изменения максимален търг Сума, Dell не очаква да приеме за закупуване никакви търгове за ценни книжа след Крайния срок за ранните търгове. Всички ценни книжа, търгувани след Крайния срок за ранния търг, ще бъдат незабавно кредитирани по сметката на Притежателя на тези ценни книжа, поддържана в The Depository Trust Company, и по друг начин върнати в съответствие с Офертата за закупуване.

В съответствие с условията на Офертите, крайният срок за теглене беше 17:00 ч., нюйоркско време, на 17 декември 2021 г. („Краен срок за теглене“). В резултат на това предложените Ценни книжа не могат да бъдат оттеглени, освен при определени ограничени обстоятелства, когато по закон се изискват допълнителни права за оттегляне (както е определено от Dell).

Dell си запазва абсолютното право, но не е задължен, в съответствие с приложимото законодателство, да: (i) се откаже от всички условия на Офертите; (ii) да удължите или прекратите Офертите; (iii) (a) увеличаване или намаляване на изменената максимална тръжна сума или (b) увеличаване, намаляване или премахване на изменената горна граница на търга без удължаване на Крайния срок за ранен търг или Крайния срок за оттегляне; или (iv) по друг начин да промени Офертите във всяко отношение.

Barclays Capital Inc. и BofA Securities, Inc. действат като дилърски мениджъри за Офертите (наричани заедно „Дилърски мениджъри“). Информационният агент и търговият агент за Офертите е Global Bondholder Services Corporation („Тръжният агент“). Копия от Офертата за закупуване и свързаните с нея материали за оферта са налични, като се свържете с търговия агент по телефона на (866) 924-2200 (безплатно) или (212) 430–3774 (банки и брокери), по имейл на [имейл защитен], или на https://gbsc-usa.com/registration/dell/. Въпросите относно офертите трябва да се отправят към групите за управление на задълженията на Barclays Capital Inc. (800) 438-3242 (безплатно) или BofA Securities, Inc., на (888) 292-0070 (безплатно) или (980) 387-3907 (събиране).

Това съобщение за пресата е само за информационни цели и не е оферта за покупка или привличане на оферта за продажба по отношение на ценни книжа. Набирането на оферти за продажба на Ценните книжа се прави само в съответствие с условията на Офертата за покупка. Офертата не се прави в нито една юрисдикция, в която нейното изготвяне или приемане не би било в съответствие с ценните книжа, законите за синьото небе или други закони на такава юрисдикция. Никой от Dell, неговите филиали и съответния им борд на директорите, дилърските мениджъри, агентът по информация и търгове или попечителят за която и да е серия ценни книжа не прави препоръки относно това дали притежателите трябва или не да търгуват своите ценни книжа във връзка с Офертите, и нито Dell, нито друго лице е упълномощило което и да е лице да прави подобна препоръка.

Относно Dell Technologies

Dell Technologies (NYSE:DELL) помага на организации и индивиди да изградят своето дигитално бъдеще и да трансформират начина, по който работят, живеят и играят. Компанията предоставя на клиентите най-широкото и най-иновативно портфолио от технологии и услуги за ерата на данните.

Авторско право © 2021 Dell Inc. или неговите дъщерни дружества. Всички права запазени. Dell Technologies, Dell, EMC и Dell EMC са търговски марки на Dell Inc. или нейните филиали. Други търговски марки може да са търговски марки на съответните им собственици.

Специална бележка относно изявления за бъдещето:

Изявленията в това съобщение за пресата, които се отнасят до бъдещи резултати и събития, са прогнозни изявления по смисъла на раздел 21E от Закона за борсата на ценни книжа от 1934 г. и раздел 27A от Закона за ценните книжа от 1933 г. и се основават на текущата информация на Dell Technologies очаквания. В някои случаи можете да идентифицирате тези твърдения с такива думи, насочени към бъдещето, като „предвидим“, „вярвам“, „увереност“, „може“, „оценявам“, „очаквам“, „насоки“, „възнамерявам“, „може“ , "цел", "перспектива", "план", "проект", "възможно"; „потенциал“, „трябва“, „ще“ и „ще“ или подобни думи или изрази, които се отнасят до бъдещи събития или резултати.

Резултатите или събитията на Dell Technologies в бъдещи периоди може да се различават съществено от тези, изразени или подразбиращи се в тези прогнозни изявления поради рискове, несигурност и други фактори, които включват, но не се ограничават до следното: рискове и несигурност свързани с нашето отделяне на VMware, Inc., включително потенциалните ефекти върху нашия бизнес от транзакцията; последиците от пандемията от COVID-19; конкурентен натиск; Разчитането на Dell Technologies на доставчици трети страни за продукти и компоненти, включително разчитане на доставчици от един или ограничен източник; Способността на Dell Technologies да постига изгодни цени от своите доставчици; неблагоприятни глобални икономически условия и нестабилност на финансовите пазари; Изпълнението на Dell Technologies на своите стратегии за растеж, бизнес и придобиване; успехът на мерките за ефективност на разходите на Dell Technologies; Способността на Dell Technologies да управлява решения и преходи на продукти и услуги по ефективен начин; Способността на Dell Technologies да доставя висококачествени продукти, софтуер и услуги; кибератаки или други инциденти, свързани със сигурността на данните; Чуждестранни дейности на Dell Technologies и способност за генериране на значителни нетни приходи извън САЩ; Миксът от продукти, услуги, клиенти и географски продажби на Dell Technologies и сезонни тенденции в продажбите; представянето на търговските партньори на Dell Technologies; достъп до капиталовите пазари от Dell Technologies или нейни клиенти; съществено обезценка на стойността на репутация или нематериални активи; слабите икономически условия и ефекта от допълнителната регулация върху дейностите на Dell Technologies в областта на финансовите услуги; рискове от неизпълнение на контрагента; загубата от страна на Dell Technologies на всякакви договори за ISO услуги и решения и нейната способност да изпълнява такива договори на приблизителните им разходи; загуба от Dell Technologies на държавни договори; Способността на Dell Technologies да развива и защитава собствената си интелектуална собственост или да получава лицензи за интелектуална собственост, разработена от други, при разумни от търговска гледна точка и конкурентни условия; смущения в инфраструктурата на Dell Technologies; Способността на Dell Technologies да хеджира ефективно излагането си на колебания в обменните курсове на чуждестранна валута и лихвените проценти; изтичане на данъчни ваканции или благоприятни структури на данъчни ставки, или неблагоприятни резултати при данъчни одити и други въпроси, свързани с данъчното спазване; обезценка на портфейлни инвестиции; неблагоприятни резултати от съдебни производства; изисквания за съответствие на променящите се закони за околната среда и безопасността или други закони; въздействието на въоръжените военни действия, тероризма, природните бедствия и проблемите на общественото здраве; Зависимостта на Dell Technologies от услугите на Майкъл Дел и ключови служители; и нивото на задлъжнялост на Dell Technologies. Този списък с рискове, несигурност и други фактори не е пълен. Dell Technologies обсъжда по-подробно някои от тези въпроси, както и определени рискови фактори, които биха могли да повлияят на бизнеса, финансовото състояние, резултатите от операциите и перспективите на Dell Technologies в своите доклади, подадени до SEC, включително годишния отчет на Dell Technologies във формуляр 10-K за фискалната година, приключила на 29 януари 2021 г., тримесечни отчети във формуляр 10-Q и текущи отчети във формуляр 8-K. Тези документи са достъпни за преглед през уебсайта на SEC на адрес www.sec.gov. Всяко или всички изявления за бъдещето, които Dell Technologies прави, може да се окажат грешни и могат да бъдат повлияни от неточни предположения, които Dell Technologies може да направи, или от известни или неизвестни рискове , несигурности и други фактори, включително посочените в това съобщение за пресата. Съответно, не бива да разчитате прекомерно на изявленията за бъдещето, направени в това съобщение за пресата, което се отнася само за неговата дата. Dell Technologies не се ангажира да актуализира и изрично отхвърля всяко задължение за актуализиране на своите изявления за бъдещето, независимо дали в резултат на обстоятелства или събития, които възникват след датата, на която са направени, нова информация или по друг начин.

За допълнителна информация относно тези и други фактори, които биха могли да доведат до съществено различаване на действителните резултати на Dell Technologies от посочените тук, моля, вижте документите на Dell Technologies до Комисията по ценните книжа и борсите, включително последния му годишен доклад във формуляр 10 -K и последващи отчети във формуляри 10-Q и 8-K. Инвеститорите се предупреждават да не разчитат неправомерно на такива прогнозни изявления, които се отнасят само за датата, на която са направени. Ние не поемаме задължение да актуализираме каквото и да е изявление за бъдещето, независимо дали в резултат на нова информация, бъдещи събития или по друг начин.

ИЗТОЧНИК Dell Technologies