Renewable energy, particularly solar energy, was one of the best-performing industries in 2020 -- with the Invesco Solar exchange-traded fund (ETF) (NYSEMKT: TAN) rising over 233% that year while the energy sector fell over 36%. Since Jan. 1, 2021, however, the Invesco Solar ETF is down 31% while the energy sector is up over 66%. The energy sector is a bit of a misnomer, as it mainly contains oil and gas companies while solar companies typically fall in the technology, utility, or industrial sector.

Обръщането от 180 градуса беше бързо и брутално за инвеститорите, които изскочиха от петрола и газа към възобновяемата енергия. Ето защо петролът и газът се справят добре, докато запасите от възобновяема енергия намаляват, както и някои инвестиционни стратегии, които си струва да обмислите сега.

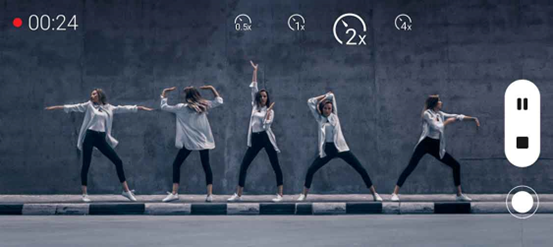

Източник на изображението: Getty Images.

Защо петролните и газовите компании процъфтяват

След като беше най-зле представящият се сектор през 2020 г. и най-добре представящият се сектор през 2021 г., енергетиката продължава да бъде най-добре представящият се сектор досега през 2022 г.

^IXE данни от YCharts

Всъщност това е единственият сектор, който е положителен за годината, като останалите 10 сектора, както и S&P 500, Nasdaq и Dow Jones Industrial Average са надолу до момента.

За разлика от много индустрии, които реагират на по-висока инфлация, петролът и газът са една от основните причини за инфлацията. По-високите цени на петрола и газа засягат потребителите на помпата и чрез разходите за комунални услуги. На индустриалния и търговския фронт те повишават разходите в цялата транспортна индустрия - от корабоплаването и логистичните компании до авиокомпаниите, до компаниите за доставка на пакети.

Цените на петрола и газа се покачват поради точно обратната причина, поради която спаднаха през 2020 г. През 2020 г. търсенето се срина поради пандемията и индустрията остана заслепена и свръхпредлагане. След намаляване на разходите и липса на реинвестиране за поддържане на производството, индустрията вече е с недостатъчно предлагане, докато търсенето нараства, докато икономиката се възстановява.

В допълнение към недостатъчното предлагане за задоволяване на търсенето, много големи и малки нефтени и газови компании са въвели големи стратегически промени. Преминаването в краткосрочен към средносрочен план е преход от високи разходи и висок растеж към положителен свободен паричен поток и стабилен растеж. Дългосрочната промяна е увеличаване на инвестициите в алтернативна и възобновяема енергия и декарбонизиране на съществуващите операции. Комбинирани, тези нови стратегии водят до по-малко традиционни инвестиции в нефт и газ.

Досега изглежда, че компаниите не са увеличили производството в отговор на по-високото търсене и цени със същия ефект, както при минали бумове. На 18 януари ExxonMobil (NYSE: XOM) обяви целта си за нулеви нетни емисии на парникови газове до 2050 г., което я прави последната петролна компания, която си поставя тази цел. В началото на декември Exxon обяви нулеви нетни емисии от операциите си в Пермския басейн до 2030 г.

Тъй като индустрията не увеличава производството в отговор на по-високите цени, компаниите се радват на по-високи маржове, защото цените остават високи – като същевременно поддържат здрави баланси и инвестират в енергийния преход.

Защо компаниите за възобновяема енергия се борят

Възобновяемата енергия сега е конкурентна по отношение на разходите с изкопаемите горива в мащаб. Но разработването на тези проекти отнема време и много пари.

Повишаващите се лихвени проценти правят проектите за развитие по-скъпи и могат да намалят възвръщаемостта на инвестирания капитал. Инфлацията прави стоките и услугите по-скъпи, което може да намали маржовете. Инфлацията може да намали рентабилността, дори ако приходите нарастват с добри темпове. По-високите разходи за суровини и проблемите с веригата за доставки са още един насрещен вятър, който тежи върху маржовете.

И накрая, регулаторната несигурност е постоянен проблем в областта на възобновяемата енергия. Индустрията в известен смисъл е жертва на собствения си успех. Тъй като икономиката се подобри, можем да видим по-малко държавна и федерална подкрепа. Планът Build Back Better е за възобновяеми енергийни източници, но остава да видим дали ще бъде приет.

Накратко, възобновяемите енергийни източници остават развиваща се индустрия, която е уязвима на отслабваща икономика, висока инфлация и нарастващи лихвени проценти. Освен това много акции на слънчева и вятърна енергия се повишиха твърде далеч, твърде бързо през 2020 г., което им остави много място за спад през 2021 г. и 2022 г. предвид обсъжданите насрещни ветрове и опасенията за оценка.

Какво да правим сега

Въпреки по-високите оценки на акциите, енергийният сектор остава едно от най-добрите места за намиране на високодоходни акции с дивидент. Например тръбопроводният гигант Kinder Morgan (NYSE: KMI) възнамерява да повиши дивидента си до $1,11 на акция годишно, което представлява годишна доходност от 6,4%. Chevron (NYSE: CVX), след като никога не е намалявал дивидентите си повече от 35 години, има доходност от 4,2% и все още поддържа един от най-добрите баланси на петролните компании.

Междувременно индустрията за възобновяема енергия сега е пълна с добри покупки, тъй като много лидери в индустрията са далеч от върховете си. Компании като Clearway Energy, Brookfield Renewable и NextEra Energy инвестират в инфраструктурни проекти за възобновяема енергия и също така плащат атрактивни дивиденти.

Накратко, няма нужда да скачате от възобновяемата енергия към петрола и газа, защото индустрията се справя по-добре в момента. По-скоро е най-добре да вземете това, което пазарът ви дава - независимо дали това е чрез акции с дивидент с висока доходност от нефт и газ или лидери в продажбата на възобновяема енергия.

10 акции, които харесваме повече от ExxonMobil. Когато нашият награден екип от анализатори има съвет за акции, може да си струва да се вслушате. В края на краищата, бюлетинът, който поддържат повече от десетилетие, Motley Fool Stock Advisor, утрои пазара.*

Те току-що разкриха това, което според тях са десетте най-добри акции, които инвеститорите да купят в момента... и ExxonMobil не беше една от тях! Точно така - те смятат, че тези 10 акции са дори по-добри покупки.

Вижте 10-те акции

*Stock Advisor се връща към 10 януари 2022 г

Daniel Foelber няма позиция в никоя от споменатите акции. The Motley Fool притежава и препоръчва Kinder Morgan. The Motley Fool има политика за разкриване на информация.

Възгледите и мненията, изразени тук, са възгледите и мненията на автора и не отразяват непременно тези на Nasdaq, Inc.